Акт выездной налоговой проверки - инструкция по безопасному чтению

Каждый налогоплательщик, по которому идет выездная налоговая проверка, мечтает, как правило, об одном - чтобы она поскорее закончилась. Этим успешно пользуются проверяющие, предлагая как можно более тесное сотрудничество с тем, чтобы в акте "было все хорошо".

Часто на этапе, пока акт выездной налоговой проверки еще находится на оформлении, появляются различные люди, предлагающие различные решения за различное вознаграждение, обещая, что суммы начислений, отраженных в акте, будут соответствующим образом откорректированы.

Иногда налогоплательщик не соглашается, иногда эти волшебные люди попросту не появляются и наступает тот долгожданный момент, когда в руки попадает акт, составленный по результатам выездной налоговой проверки.

Реакция налогоплательщика в 90% случаев - негодование, возмущение.

Как так - ведь все документы давали, с проверяющими активно сотрудничали, контрагенты "живые" - а тут "такое".

Инспектор как правило делает невинные глаза и поднимает их к верху - мол, "там" так решили.

Налогоплательщик судорожно начинает искать источники информации, которые подтвердили или опровергли ту фактуру, которая изложена в акте. Читает материалы по тематике - банкротство не спасает, работа через зеркала чревата, начинает постепенно и последовательно латентно паниковать.

Пока он паникует, различные консультанты излагают ему точки зрения примерно такого формата, что мол, дело совсем плохо, суды всегда встают на сторону налоговой.

Не порешали тогда, давай порешаем сейчас.

Естественно, рецепт, предлагающий за 25-30% в один миг решить проблему, находит понимание. И, к сожалению, в большинстве случаев приводит к дополнительной потере денег.

Ведь никто, за исключением налогоплательщика, никакой ответственности не несет.

Спасение утопающих - дело рук самих утопающих.

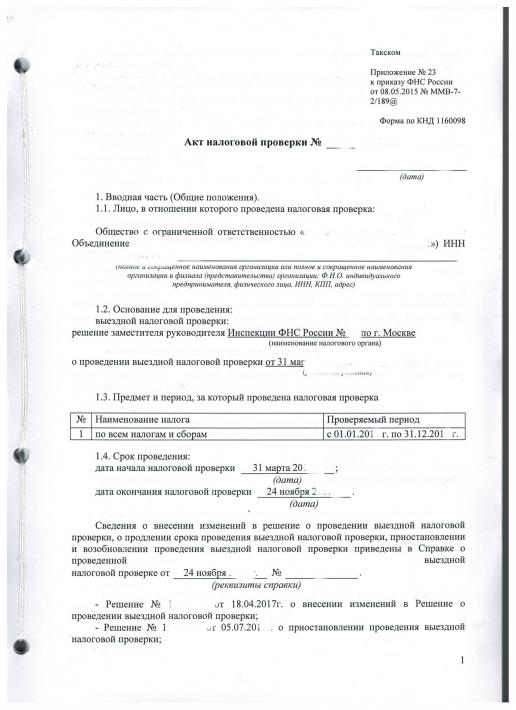

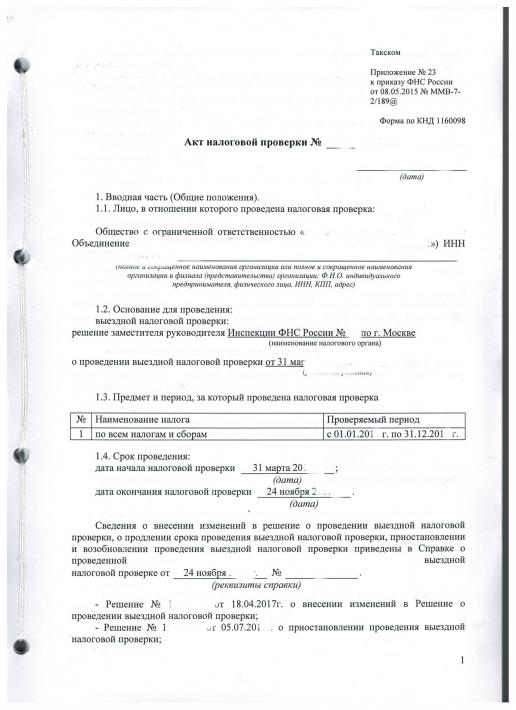

Итак, что делать, если на руки получен акт выездной налоговой проверки

1. Нужно с пониманием отнестись к тому, что в нем написано. Сырые факты, ляпы, несоответствие, "притягивание за уши", раздувание цифр - это нормально, это в духе современного времени.

Было бы, наоборот, странно, если бы дегенерация и деградация, принципов которой, если верить официальной статистике, придерживается большинство, миновала бы и налоговые органы.

Со своей работой они справляются отлично. О логике, рациональности, здравом смысле здесь речи не идет. Законность - понятие сугубо условное.

2. Как правило, цифры, которые приводят проверяющие в итоговой части, при реализации правильного алгоритма защиты по налоговому спору, сильно мутируют уже до вынесения решения.

Главное, не "тихушничать", не думать, что только Арбитражный суд, а не сама инспекция или вышестоящий налоговый орган, способен услышать "крик" налогоплательщика.

3. Доказательства - ключ к решению налогового спора. Не стоит брать акт выездной налоговой проверки, отдавать его юристу или адвокату по налогам с тем, чтобы они взяли фактуру из акта, перетасовали нормативно-правовое обоснование и выдали возражения, суть которых сводится к тому, что "Вы все не так поняли".

О каком-либо равноправии сторон речь не идет.

В досудебном порядке они оцениваются примерно "2 к 1", т.е. 2 доказательства налогоплательщика по своему значению равны 1 доказательству налогового органа.

В судебном порядке "4 к 1" или "5 к 1", т.е. каждый факт придется доказывать четыре или пять раз, не смотря на рекламации арбитражного процессуального кодекса.

Вместе с тем, это, порой, пятикратное преимущество приводит к тому, что налоговый орган часто совсем расслабляется и компенсирует указанное преимущество низким качеством правовой позиции.

4. Добросовестность придется доказывать, не смотря на рекламации, закрепленные уже налоговым кодексом. По умолчанию, налогоплательщик - вор, жулик, которого ловит добросовестный налоговый орган.

И не стоит здесь возмущаться по поводу коррупции и отсутствия схем налоговой оптимизации - таковы правила игры.

5. Выиграть спор у налоговой можно и нужно, для этого соблюсти два условия: быть добросовестным налогоплательщиком и не пожалеть сил, времени и денег на доказывание этого факта.

Часто на этапе, пока акт выездной налоговой проверки еще находится на оформлении, появляются различные люди, предлагающие различные решения за различное вознаграждение, обещая, что суммы начислений, отраженных в акте, будут соответствующим образом откорректированы.

Иногда налогоплательщик не соглашается, иногда эти волшебные люди попросту не появляются и наступает тот долгожданный момент, когда в руки попадает акт, составленный по результатам выездной налоговой проверки.

Реакция налогоплательщика в 90% случаев - негодование, возмущение.

Как так - ведь все документы давали, с проверяющими активно сотрудничали, контрагенты "живые" - а тут "такое".

Инспектор как правило делает невинные глаза и поднимает их к верху - мол, "там" так решили.

Налогоплательщик судорожно начинает искать источники информации, которые подтвердили или опровергли ту фактуру, которая изложена в акте. Читает материалы по тематике - банкротство не спасает, работа через зеркала чревата, начинает постепенно и последовательно латентно паниковать.

Пока он паникует, различные консультанты излагают ему точки зрения примерно такого формата, что мол, дело совсем плохо, суды всегда встают на сторону налоговой.

Не порешали тогда, давай порешаем сейчас.

Естественно, рецепт, предлагающий за 25-30% в один миг решить проблему, находит понимание. И, к сожалению, в большинстве случаев приводит к дополнительной потере денег.

Ведь никто, за исключением налогоплательщика, никакой ответственности не несет.

Спасение утопающих - дело рук самих утопающих.

Итак, что делать, если на руки получен акт выездной налоговой проверки

1. Нужно с пониманием отнестись к тому, что в нем написано. Сырые факты, ляпы, несоответствие, "притягивание за уши", раздувание цифр - это нормально, это в духе современного времени.

Было бы, наоборот, странно, если бы дегенерация и деградация, принципов которой, если верить официальной статистике, придерживается большинство, миновала бы и налоговые органы.

Со своей работой они справляются отлично. О логике, рациональности, здравом смысле здесь речи не идет. Законность - понятие сугубо условное.

2. Как правило, цифры, которые приводят проверяющие в итоговой части, при реализации правильного алгоритма защиты по налоговому спору, сильно мутируют уже до вынесения решения.

Главное, не "тихушничать", не думать, что только Арбитражный суд, а не сама инспекция или вышестоящий налоговый орган, способен услышать "крик" налогоплательщика.

3. Доказательства - ключ к решению налогового спора. Не стоит брать акт выездной налоговой проверки, отдавать его юристу или адвокату по налогам с тем, чтобы они взяли фактуру из акта, перетасовали нормативно-правовое обоснование и выдали возражения, суть которых сводится к тому, что "Вы все не так поняли".

О каком-либо равноправии сторон речь не идет.

В досудебном порядке они оцениваются примерно "2 к 1", т.е. 2 доказательства налогоплательщика по своему значению равны 1 доказательству налогового органа.

В судебном порядке "4 к 1" или "5 к 1", т.е. каждый факт придется доказывать четыре или пять раз, не смотря на рекламации арбитражного процессуального кодекса.

Вместе с тем, это, порой, пятикратное преимущество приводит к тому, что налоговый орган часто совсем расслабляется и компенсирует указанное преимущество низким качеством правовой позиции.

4. Добросовестность придется доказывать, не смотря на рекламации, закрепленные уже налоговым кодексом. По умолчанию, налогоплательщик - вор, жулик, которого ловит добросовестный налоговый орган.

И не стоит здесь возмущаться по поводу коррупции и отсутствия схем налоговой оптимизации - таковы правила игры.

5. Выиграть спор у налоговой можно и нужно, для этого соблюсти два условия: быть добросовестным налогоплательщиком и не пожалеть сил, времени и денег на доказывание этого факта.

Редактировано: 27 октября 2018