О праве использования налоговых оговорок на примере НДФЛ, НДС и налога на прибыль

В российском налоговом праве этот термин получил еще как минимуму два значения, об одном из них и пойдет речь в данной статье.

Налоговая оговорка в том смысле, который нас интересует, представляет собой не столько гарантию уплаты налога всеми сторонами сделки, сколько перенесение или возложение обязанности по уплате налога за счет одной из сторон, а именно делегирование организацией (или ИП) своей обязанности по уплате налога на своего контрагента.

Чаще всего подобная схема возникает у налоговых агентов, что может быть связано с нежеланием и непониманием организацией обязанности по уплате налога за своего контрагента и кажется, что совершенно справедливо можно перенести эту обязанность на самого партнера, если внести в договор настолько необходимый пункт.

Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ (далее по тексту «НК РФ») возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации (ст. 24 НК РФ). Можно сказать, что налоговые агенты являются посредниками между налогоплательщиками и контролирующими органами.

Рассмотрим правомерность использования налоговых оговорок в заключаемых хозяйственных договорах на примере трех федеральных налогов, уплачиваемых почти всеми компаниями: НДФЛ, НДС и налога на прибыль.

Общее правило гласит, что налоговый агент и налогоплательщик не вправе включать в договоры условия о налоговых оговорках, а именно возлагать на сторону обязанность по уплате налога, если в силу закона эта обязанность лежит на другой стороне.

Подобное распределение уплаты налога, является недействительным, и не влечет за собой никаких правовых последствий, как положение, нарушающее требование закона (ст. 168 ГК РФ).

Сразу оговоримся, что на весь договор положения ст. 168 ГК РФ о ничтожности сделки, в данном случае, не распространяется, договор в оставшейся части остается действительным.

НДФЛ

Общеобязательные правила налогообложения доходов физических лиц, включая порядок уплаты налога, установлены глава 23 НК РФ. Данные положения носят императивный характер и не зависят от волеизъявления налогоплательщика и (или) налогового агента.

Статья 226 НК РФ устанавливает обязанность по исчислению и уплате НДФЛ: (п.1 ст. 226 НК РФ) - российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную надлежащим образом. Указанные лица являются налоговыми агентами.

Налоговыми агентами по НДФЛ являются все организации, в штате которых состоят работники. При выплате им заработной платы или иного дохода, например по гражданско-правовым договорам оказания услуг (выполнения работ), организация должна исчислить, удержать из полученных физическими лицами доходов НДФЛ и перечислить налог в бюджет РФ.

Особенности исчисления и (или) уплаты налога по отдельным видам доходов устанавливаются статьями 214.3, 214.4, 214.5, 214.6, 214.7, 226.1, 227 и 228 НК РФ.

Согласно пункту 4 статьи 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных настоящим пунктом.

Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц (пункт 9 статьи 226 Налогового кодекса) (Определение Верховного Суда РФ от 09.08.2018 N 310-КГ16-13086 по делу N А36-3766/2015).

Иными словами, налоговая оговорка о том, что налоговый агент уплачивает НДФЛ за счет собственных средств, ничтожна (п.9 ст. 226 НК РФ, Письмо Минфина России от 24.08.2016 N 03-04-05/49495). Именно поэтому, необходимо точно соблюдать сроки исчисления и уплаты налога, налог, уплаченный с указанным нарушением, уплаченным не считается (Письмо ФНС России от 06.02.2017 N ГД-4-8/2085@).

В этом случае, налоговому агенту необходимо будет уплатить НДФЛ еще раз, а сумму налога, уплаченную за счет собственных средств можно будет вернуть, зачесть в счет оплаты налоговой задолженности или учесть в счет будущих платежей по федеральным налогам в установленном НК РФ порядке (ст. 78 НК РФ.)

Второй возможный вид налоговой оговорки по НФДЛ, это ситуация, когда налоговый агент перекладывает обязанность по уплате НДФЛ на физическое лицо, с которым заключает гражданско-правовой договор на оказание услуг (выполнение работ) путем включения в него подобного рода условий.

Согласно п.1 ст. 45 НК РФ, налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено НК РФ. Некоторые налоговые агенты толкуют эту норма слишком буквально и спокойно указывают в договоре, что исчисление и уплата НДФЛ производится налогоплательщиком самостоятельно, полагая, что этого достаточно для освобождения от обязанности по исчислению, удержанию и перечислению НДФЛ.

04 сентября 2018 года Минфин России еще раз в своем письме № 03-04-05/63015, разъяснил, что в соответствии с п.6 ст. 226 НК РФ, именно налоговые агенты обязаны перечислять суммы исчисленного и удержанного НФДЛ.

За неисполнение обязанности налогового агента, организация сможет быть привлечена к ответственности по статье 123 НК РФ в виде штрафа в размере 20% суммы, подлежащей удержанию и (или) перечислению.

На основании вышеизложенного, можно сделать следующие выводы:

Вывод 1: уплата налога на доходы физических лиц за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доходы налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Вывод 2: условия гражданско-правового договора, возлагающие обязанность по уплате налога на доходы физических лиц на самого налогоплательщика, если в силу закона эта обязанность лежит на налоговом агенте, будут являться ничтожными.

НДС

Налог на добавленную стоимость является косвенным налогом, уплачиваемым продавцом при реализации товара (услуги). Формируя цену, продавец «добавляет» к стоимости товара сумму НДС, исчисленную исходя из ставок налога (ст. 164 НК РФ).

Пункт 1 статьи 143 НК РФ довольно точно определяет круг плательщиков данного налога, ими являются организации и индивидуальные предприниматели, реализующие товары (работы, услуги) на территории Российской Федерации. Казалось бы, вопросов возникать не должно, но предприниматели, не ищут легких путей и в стремлении преумножить свою прибыль, изобретают в процессе работы все новые и новые схемы оптимизации налогообложения.

Речь идет о сделках, например купли-продажи, когда покупателем товаров (работ, услуг) является российская организация, а продавцом - иностранное лицо, не состоящее на учете в налоговых органах РФ (п. п. 1, 2 ст. 161 НК РФ) (НК РФ также определяет и иные ситуации, когда у российской организации возникают обязанности налогового агента, но в данной статье вид сделки значения не имеет).

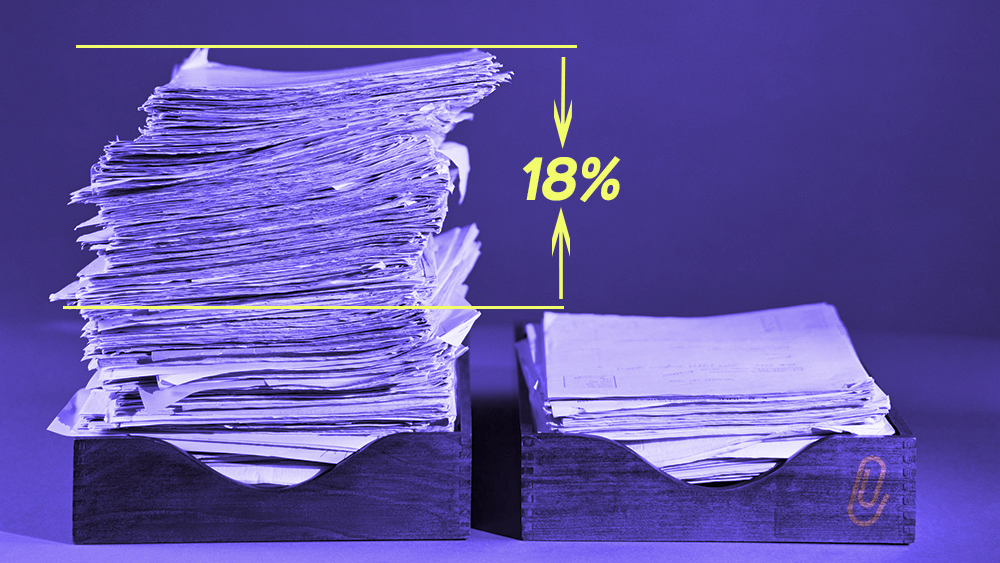

При заключении указанных договоров, у российской организации возникают обязанности налогового агента по НДС. Это означает, что организация должна удержать НДС из денежных средств, которые перечисляются иностранному продавцу и перечислить налог в бюджет. Сумма НДС определяется путем умножения налоговой базы и налоговой ставки.

Вывод: Нормы ст. 161 НК РФ являются императивными и не могут быть изменены по желанию сторон. Таким образом, и в случае исполнения обязанности налогового агента по НДС, в договор нельзя внести налоговую оговорку, которая бы позволила перенести обязанность по уплате НДС на контрагента, обязанность налогового агента должна быть исполнена тем, на кого эта обязанность возложена законом.

Следующая налоговая оговорка по НДС, необходимость в которой может возникнуть при совершении сделки, это налоговая оговорка по возможности распределять риск изменения налоговой квалификации сделки.

До 2014 года судебная практика складывалась таким образом, что если в договоре не указано, что цена не включает (включает) сумму НДС, то сумма налога начислялась сверху цены товара (услуги). То есть доход продавца в этом случае оставался без изменений, а сумма, уплачиваемая покупателем, увеличивалась.

На сегодняшний день судебная практика такова, что если в договоре не указано и из иных обстоятельств не следует, что цена не включает сумму налога, предъявляемая покупателю продавцом сумма налога выделяется последним из указанной в договоре цены, для чего определяется расчетным методом (Постановление Пленума ВАС РФ от 30.05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»).

Согласно п. 17 указанного Постановления, по смыслу положений пунктов 1 и 4 статьи 168 НК РФ сумма налога, предъявляемая покупателю при реализации товаров (работ, услуг), передаче имущественных прав, должна быть учтена при определении окончательного размера указанной в договоре цены и выделена в расчетных и первичных учетных документах, счетах-фактурах отдельной строкой. При этом бремя обеспечения выполнения этих требований лежит на продавце как налогоплательщике, обязанном учесть такую операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога по итогам соответствующего налогового периода.

Вывод: применение налоговой оговорки, относительно способа определения включения (не включения) НДС в цену товара, то есть либо начисления этой суммы сверху цены, либо включения НДС в цену товара, правомерно, что подтверждается мнением судов. Это справедливо, поскольку формирование цены относится к компетенции сторон и на изменение субъекта обязанности по уплате налога не влияет.

На практике встречаются случаи, когда стороны при заключении договора на этапе формирования цены, распределяют сумму НДС, подлежащую уплате в цене договора. Это так называемый механизм «скрытой» компенсации, что вполне допускает гражданский кодекс, поскольку условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (статья 421 ГК РФ).

Налог на прибыль

В этой части нас будет интересовать не просто плательщик налога на прибыль, а, как и ранее, плательщик - налоговый агент.

Налоговым агентом по налогу на прибыль организация становится при выплате доходов иностранной организации, не имеющей постоянного представительства в РФ.

Статьей 247 НК РФ предусмотрено, что объектом налогообложения для иностранных организаций, не осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются доходы, полученные от источников в РФ, уменьшенные на величину произведенных этими постоянными представительствами расходов.

В соответствии со ст. 310 НК РФ, налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается именно российской организацией (иностранной организацией, осуществляющей деятельность в РФ через постоянное представительство), выплачивающими доход иностранной организации при каждой выплате доходов.

Обратите внимание, что приведенная нами норма является императивной, то есть не подлежащей изменению.

На практике, некоторые налогоплательщики, не желающие обременять себя уплатой налога за контрагента, полагают, что если в договоре сделать оговорку о том, что обязанность по уплате налога на прибыль возникает у покупателя - иностранной организации, то в силу договора покупатель будет обязан уплатить налог, а поставщику российской организации, останется уплатить налог на прибыль только за себя.

Согласно ст. 45 НК РФ, обязанность по уплате налога считается исполненной налогоплательщиком со дня удержания сумм налога налоговым агентом, если обязанность по исчислению и удержанию налога из денежных средств налогоплательщика возложена на налогового агента.

Таким образом, возложить обязанность по налогу на прибыль на другого субъекта хозяйственной деятельности (контрагента), если в отношении него компания является налоговым агентом, невозможно.

За невыполнение обязанности по перечислению налога, налоговый агент может быть привлечен к ответственности по ст. 123 НК РФ, штраф 20% от суммы налога, которая не удержана и (или) не перечислена в бюджет.

Если возможности удержать налог на прибыль у компании не было, то привлечь ее к ответственности нельзя (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 N 57), при этом возложение обязанности налогового агента в силу договора, основанием для не исполнения обязанности не является.

Контрагент иностранец привлекаться к ответственности по указанной статье не будет, поскольку на него не может быть возложена ответственность за действия либо бездействие других налогоплательщиков (налоговых агентов).

В заключение отметим, что рассмотренные нами случаи включения в договор налоговых оговорок наиболее часто встречающиеся, это связано с тем, что мало найдется компаний на территории РФ, которые бы не являлись плательщиками НДФЛ, НДС или налога на прибыль (исключение составляют организации, применяющие специальные режимы налогообложения).

Но, как бы ни хотелось бизнесменам хоть немного изменить установленный НК РФ порядок исчисления и уплаты того или иного налога, делать этого категорически нельзя под страхом существующих санкций (ст. 123 НК РФ), размеры взысканий по которым могут быть вполне ощутимы для бизнеса.

Они как раз с мужем были свидетелями, как мы её ловили. Почти участники события. И сами в конце мая забрали котенка у нас во дворе от подвальных кошек. Так что нам есть что обсудить, пока её муж занят сантехникой ))

Они как раз с мужем были свидетелями, как мы её ловили. Почти участники события. И сами в конце мая забрали котенка у нас во дворе от подвальных кошек. Так что нам есть что обсудить, пока её муж занят сантехникой ))